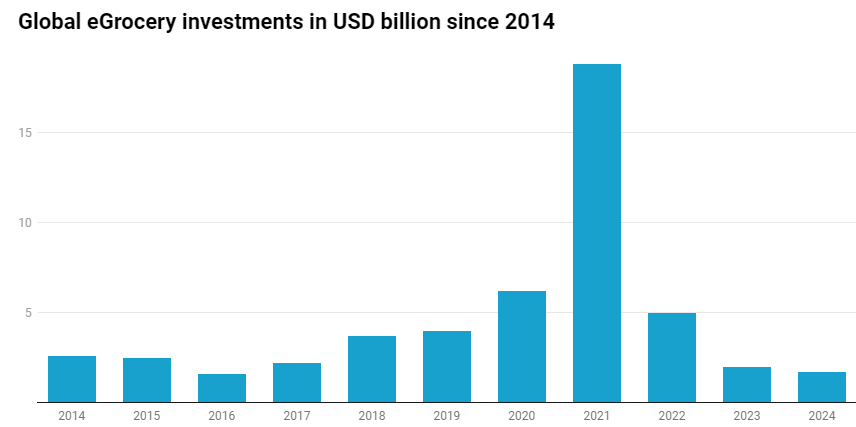

Когда во время пандемии Covid-19 люди были вынуждены оставаться дома, стартапы в сфере eGrocery – доставки продуктов питания и бытовых товаров на дом – начали стремительно расти. Финансирование этой категории выросло почти до $19 млрд в 2021 году, что составило 35% от общего объема инвестиций в агротехнологии, согласно данным AgFunder. Это явление было глобальным, и eGrocery доминировала в большинстве регионов мира одновременно с этим ростом.

Однако после восстановления мира от пандемии и возвращения к «нормальной» повседневной жизни, как обстоят дела в этой категории?

От временной необходимости к устойчивой тенденции

Спрос на услуги eGrocery значительно не снизился после окончания пандемии. Более того, ожидается его рост в ближайшие годы. Удобство по-прежнему остается ключевым фактором, и потребители, уже привыкшие заказывать любые товары через такие платформы, как Amazon, в течение нескольких дней, теперь хотят того же для продуктов питания, но в течение часов или даже минут. Ожидается, что онлайн-продажи продуктов и доставка еды будут опережать рост офлайн-торговли в ближайшие годы с совокупным годовым темпом роста (CAGR) в 16% за период 2023-2030 годов, по сравнению с 2%, ожидаемыми для офлайн-продаж, согласно отчету McKinsey за 2024 год о состоянии продуктовой розницы в Европе.

Конкуренция была жесткой. Крупные игроки боролись за долю рынка, сталкиваясь с проблемами тонкой маржи, высоких затрат на логистику и необходимости достижения прибыльности. Это привело к некоторым громким провалам (например, известный уход Getir с рынков Великобритании и США, а также менее заметные банкротства Boxed и Voly), в то время как другие компании прошли через слияния и поглощения (например, Gorillas, FreshGoGo, Mercatus и другие).

Удивительно, но несмотря на консолидацию и доминирование нескольких крупных игроков, инвестиции в стартапы eGrocery по-прежнему составляют почти 16% от общего объема финансирования агротехнологий в 2024 году. Однако является ли это полным отражением ситуации?

Давайте разберемся в данных.

Финансирование стартапов eGrocery в цифрах:

- $47,9 млрд: общая сумма, привлеченная в eGrocery за 10 лет.

- 22%: доля рынка eGrocery среди всех агротехнологий за 10 лет.

- $18,8 млрд: объем финансирования eGrocery в 2021 году.

- $1,7 млрд: объем финансирования eGrocery в 2024 году (по состоянию на 15 сентября).

2023 год: единственный год за десятилетие, когда eGrocery не была лидером по объему финансирования в агротехнологиях. Лидером стала агробиотехнология с $2,2 млрд, что всего на $200 млн больше.

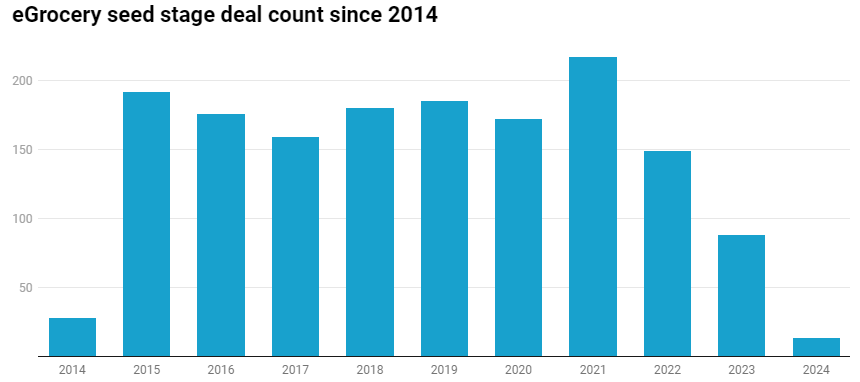

2 458: общее количество сделок за последние 10 лет, которое достигло пика в 393 сделки в 2021 году и сократилось до 38 сделок в 2024 году.

$23,6 млн: средний размер сделки в 2024 году (исключая одну сделку на $1 млрд).

14: количество сделок на стадии seed в 2024 году, что значительно ниже 88 сделок в 2023 году.

Восстановление eGrocery?

Категория может преодолеть падение финансирования с 2021 года в этом году, привлекши $1,7 млрд и заняв 16% рынка агротехнологий по сравнению с 12% в 2023 году. Однако пока неясно, превзойдет ли эта сумма $2 млрд прошлого года, а агробиотехнологии уже опережают с $1,9 млрд привлеченных средств.

Ведущими регионами по финансированию eGrocery в этом году стали развивающиеся рынки и Европа, причем Индию возглавляет список с $1,1 млрд, привлеченными в рамках 11 сделок. Zepto получила $1 млрд из этой суммы через два поздних раунда, один в июне, а другой в августе. Нидерланды на втором месте с $388 млн, но только по одной крупной сделке. Германия на третьем месте с $106,7 млн, также по одной сделке. США следуют за ними с $54,6 млн по шести сделкам, а Франция занимает пятое место с $52,6 млн по четырем сделкам.

Тем не менее, похоже, что новых участников в категории становится все меньше: активность финансирования на стадии seed снижается с 2021 года; всего было закрыто 14 сделок в этом году, по сравнению с 88 в 2023 году, что свидетельствует о 41% снижении год к году. Большая часть средств концентрируется на поздних стадиях, поскольку зрелые компании eGrocery продолжают расширять свои операции.

Таким образом, несмотря на рост потребительского спроса на улучшенные и ускоренные услуги eGrocery, большая часть новых инноваций, вероятно, будет происходить за пределами категории eGrocery и затронет не только эту категорию. Автоматизированные склады, роботы для доставки, системы управления запасами и алгоритмы машинного обучения для прогнозирования спроса, оптимизации маршрутов доставки и персонализированных рекомендаций разрабатываются не только для повышения эффективности eGrocery, но и для других частей продовольственной цепочки поставок. Эти инновации чаще встречаются в категориях Cloud Retail Infrastructure, Midstream Tech и In-store Restaurant & Retail Technologies по классификации AgFunder.

10 лет глобальных инвестиций в eGrocery

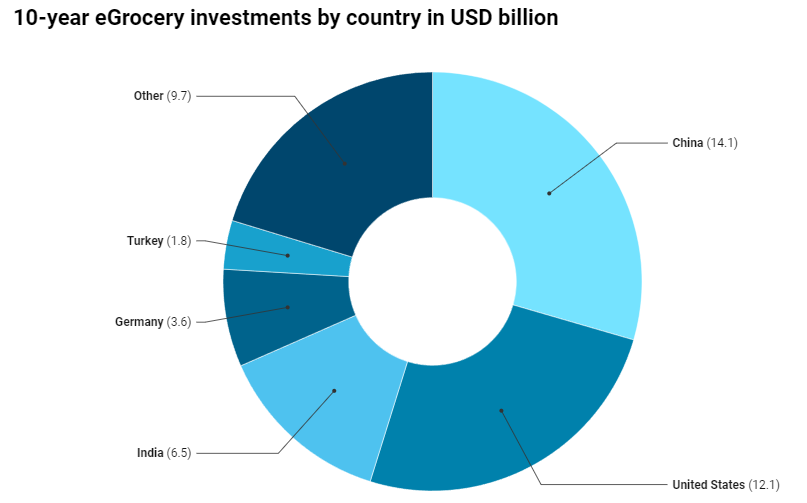

За последние 10 лет (IV квартал 2014 года – III квартал 2024 года) Китай привлек наибольшее количество финансирования для стартапов eGrocery – $14,1 млрд через 165 сделок. Однако активность в сфере eGrocery во второй по величине экономике мира практически исчезла: в 2024 году пока не было зарегистрировано ни одной сделки, а в 2023 году было привлечено всего $7 млн. Это может быть связано с изменениями в местном финансовом климате, а также с задержками в отчетности.

США привлекли $12,1 млрд через 637 сделок за десятилетие, а Индия заняла третье место с $6,5 млрд, распределенными на 368 сделок. Германия является самой активной европейской страной по инвестициям в eGrocery, вложив $3,6 млрд в 62 сделки. Турция на пятом месте с $1,8 млрд, распределенными на 21 сделку.

Топ-сделки 2024 года:

Zepto: Основанная в 2020 году в Пареле, Индия, компания привлекла $665 млн в июне, а затем еще $340 млн в августе этого года. Эти два поздних раунда позволили стартапу обеспечить финансирование на сумму более $1 млрд в 2024 году, что увеличило его общий объем до $1,6 млрд. Zepto предлагает доставку продуктов питания за 10 минут с приложением, в котором представлено более 2500 товаров. Цель компании – стать основной платформой для потребителей, ищущих быструю и надежную доставку продуктов, с созданием устойчивой цепочки поставок, которую можно масштабировать на разные рынки. Компания оценивается более чем в $5 млрд.

Picnic: Основанная в 2015 году в Нидерландах, компания привлекла $388,1 млн в январе в рамках позднего раунда. В общей сложности она привлекла $1,5 млрд. Picnic – это быстрорастущая технологическая компания, разработавшая систему доставки товаров повседневного спроса на дом.

Flink Food: Основанная в 2020 году в Берлине, компания привлекла $106,7 млн в апреле в рамках раунда серии B. На сегодняшний день компания привлекла около $1,3 млрд. Flink разработала онлайн-платформу для доставки многокатегорийных продуктовых товаров, предлагая широкий выбор продуктов и бытовых товаров с доставкой на дом в течение 10 минут. Компания работает в Нидерландах, Германии и Франции.

La Fourche: Французский стартап, основанный в 2018 году в Ла-Корневе, привлек $26 млн в марте в рамках раунда серии C, доведя общий объем финансирования до $38,1 млн. Миссия стартапа заключается в предоставлении доступных органических продуктов широкому кругу потребителей через модель подписки.

Rozana: Основанная в 2021 году в Дели, компания привлекла $22,5 млн в марте в рамках раунда серии A, увеличив общий объем финансирования до $26,5 млн. Стартап представляет собой платформу электронной коммерции в сельской местности, ориентированную на построение эксклюзивных партнерских отношений с коллегами, чтобы использовать социальные сети и местные сообщества для расширения рынка. Стремясь обеспечить удобство для малообеспеченных сообществ, Rozana начала с нескольких деревень и с тех пор расширила свой охват до 14 районов, охватывающих более 13 000 деревень, а теперь планирует расширить его до 35 000, чтобы стать предпочтительным каналом для брендов D2C в сельских районах Индии.

Country Delight. Основанная в 2015 году в Гургаоне, Индия, компания привлекла $8,4 млн в августе 2024 года в виде долгового финансирования, после получения $9,1 млн в мае и $19,8 млн в январе в рамках двух поздних раундов, в результате чего общий объем финансирования в 2024 году составил $37,2 млн, а в целом — $195,4 млн. Country Delight начинала как технологический стартап по производству молочных продуктов, распространяющий коровье и буйволиное молоко, которое заказывалось через приложение и доставлялось прямо к порогам клиентов. Со временем магазин расширил ассортимент своей продукции и теперь поставляет свежие фрукты и овощи, а также другие товары для дома, такие как яйца, мука, смеси для выпечки, сливочное и гхи-масло, хлеб, бобовые и многое другое.

OneOrder. Основанный в Каире в 2022 году, египетский стартап привлек 16 миллионов долларов в рамках раунда серии А в мае, доведя общий объем финансирования до 26,5 миллионов долларов. Компания является оптовым дистрибьютором, обслуживающим сектор HORECA, предлагая поставлять отрасли надежные качественные товары со встроенным финансированием, по стабильной цене и без необходимости управлять различными поставщиками, и все это с помощью единого удобного приложения.

Jow. Французский стартап был основан в Париже в 2017 году. В феврале он привлек 13 миллионов долларов в рамках раунда серии А и на данный момент собрал 40,6 миллиона долларов. Компания создала приложение, которое упрощает процесс совершения покупок и предлагает советы о том, что можно съесть, а также рецепты, адаптированные к вкусу клиента. Оно автоматически создает индивидуальное меню с рецептами и заполняет корзину пользователей ингредиентами, необходимыми для приготовления блюд.

Bene Bono. Этот другой французский стартап, основанный в 2020 году в Париже, привлек в марте 10,9 миллиона долларов в рамках раунда А, в результате чего общий объем финансирования составил 19,2 миллиона долларов. Компания предлагает широкий ассортимент сезонных продуктов, приобретенных непосредственно у фермеров по низкой цене, что позволяет им продавать бракованную продукцию и в то же время предоставлять покупателям доступ к органическим продуктам по разумным ценам, сокращая общее количество пищевых отходов.

Crafty. Основанная в Чикаго в 2015 году, американская компания привлекла в мае 8,7 миллиона долларов в рамках раунда серии В, в результате чего общий объем финансирования составил 24,8 миллиона долларов. Crafty — это централизованная платформа для рабочих мест, позволяющая им управлять продуктами питания, напитками и расходными материалами для своих офисных, удаленных и гибридных команд по всему миру. Основанная в 2015 году, в настоящее время она управляет более чем 260 международными офисами для клиентов и обслуживает более 300 000 сотрудников в месяц.

Daki. Основанный в Сан-Паулу в 2020 году, бразильский стартап привлек 5,1 миллиона долларов в январе в рамках последнего раунда, в результате чего общий объем финансирования составил 105,1 миллиона долларов. Daki — это служба быстрой доставки, предлагающая широкий ассортимент бакалейных товаров по конкурентоспособным ценам через мобильное приложение. Она обещает доставить их покупателям в течение 15 минут.

Oatbox. Компания была основана в 2014 году в Монреале, Канада. В апреле она привлекла 3,7 миллиона долларов в рамках серии А, в результате чего общий объем инвестиций составил 15,4 миллиона долларов. Компания стремится предлагать полезные и экологически чистые продукты на основе канадского овса, предлагая широкий ассортимент продуктов, включая заменители молока, сухие завтраки, гранолу ручной работы, овсяные хлопья, батончики для завтрака, овсяные хлопья в зернах и многое другое.

Источник: Down 90% from a $19bn 2021 peak, what’s next for eGrocery investment? — AgFunderNews